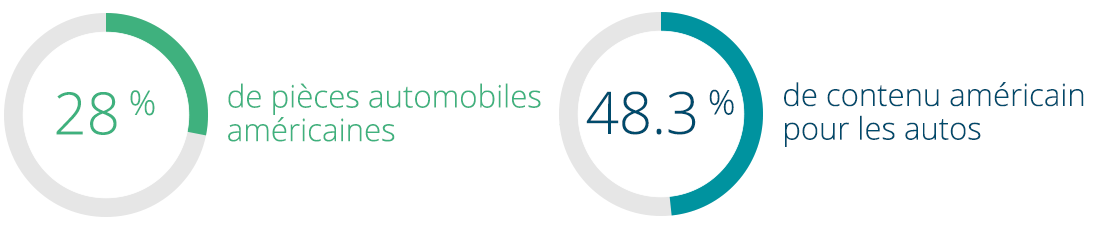

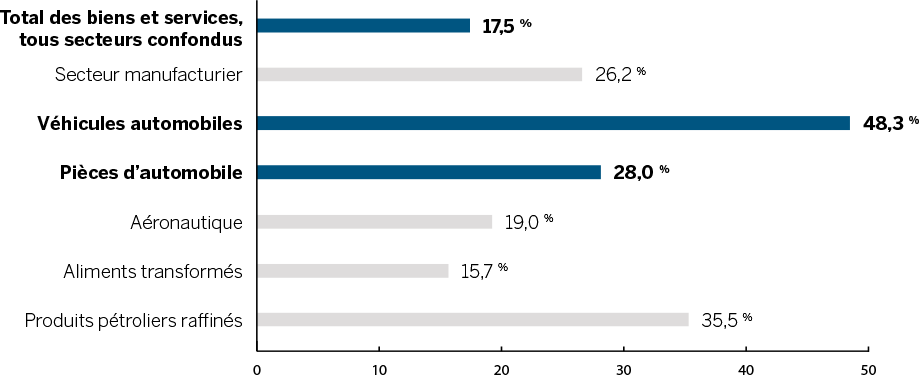

* Pièces automobiles des sous-secteurs suivants du SCIAN

33631 : Moteurs et pièces de moteurs à essence pour véhicules automobiles

33632 : Matériel électrique et électronique pour véhicules automobiles

33633 : Composants de direction et de suspension pour véhicules automobiles

33634 : Systèmes de freinage pour véhicules automobiles

33635 : Pièces de transmission et de groupe motopropulseur pour véhicules automobiles

33636 : Sièges et enjolivures intérieures pour véhicules automobiles

33637 : Emboutissage de pièces en métal pour véhicules automobiles

33639 : Autres pièces pour véhicules automobiles

Sources : Services économiques d’EDC et Census Bureau des États‐Unis