Risque de change: Comment gérer les hauts et les bas pendant la COVID-19

Même dans les meilleurs scénarios, la fluctuation de taux de change est l'un des plus grands risques auxquels les entreprises canadiennes sont confrontées lorsqu'elles achètent et vendent à l'étranger. Pourtant, de nombreuses entreprises n'y font rien, croyant que c’est hors de leur contrôle.

Je me rends compte que jouer à l’autruche est tout simplement une sorte d’optimisme inhérent à la nature humaine. Les entrepreneurs savent bien que la fluctuation des taux de change peut être coûteuse, mais ils espèrent secrètement que ce sera en leur faveur. La crainte de ne pas profiter d’un éventuel taux de change plus avantageux, les empêchent de fixer le taux de change au moment de la vente.

Toutefois la pandémie de la COVID-19 vient soudainement d’envoyer la volatilité des devises dans un parcours de montagnes russes et les entreprises réalisent qu'il y a un coût lorsqu’on ne gère pas le risque de change, même quand le pari est en votre faveur.

Avec le marché mondial actuel, il n'y a jamais eu de moment plus critique pour élaborer une stratégie de change pour votre entreprise et travailler avec votre institution financière et Exportation et développement Canada (EDC) pour gérer ces risques.

Pour vous aider durant cette pandémie, EDC lance de nouvelles initiatives et allège ses processus pour vous fournir l'aide dont vous avez besoin - plus rapidement, plus facilement et à moindre coût. Vous trouverez plus loin les détails.

Commençons d’abord par expliquer pourquoi vous devez gérer le risque de change et comment élaborer et exécuter une politique de gestion du risque de change pour votre entreprise.

Pourquoi le taux de change est-il si important pour les entreprises qui exportent?

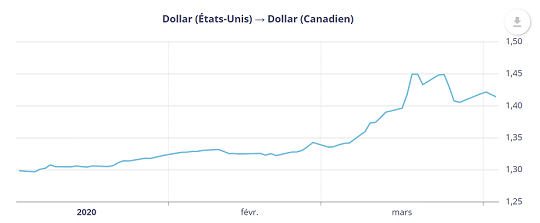

Un taux de change est la valeur de la monnaie d'un pays par rapport à celle d'un autre. Par exemple, au 27 mars 2020, il en coûtait 1,41 $ canadien pour acheter un dollar américain et 1,56 $ pour acheter un euro (€). Le défi pour ceux qui vendent à l'international est que les valeurs monétaires entre les pays sont en constante évolution. Pendant la pandémie, la volatilité s’est amplifiée, comme vous pouvez le voir sur ce graphique, tiré de la Banque du Canada (BOC)

Pourquoi est-ce important? Supposons que vous vendez pour 100 000 € d’équipement à un client situé en France et qu’il dispose de 90 jours pour vous payer. Avec un taux de change de ($1.56 canadien pour un euro), vous vous attendez à recevoir $156,000 CAD lorsque le client vous paiera.

Mais que faire si au cours de cette période la valeur de l’euro passe de $1.56 to $1.40 CAD? Vous ne recevrez que $140,000. On le voit, la fluctuation du taux de change peut réduire ou même complètement annihiler votre profit sur une vente.

Mais un instant! Il est aussi possible que l’euro s’apprécie durant cette période et qu’il passe à $1.66 et vous auriez alors un gain de $10,000! Il est donc tentant de ne rien faire, en se disant que vous serez parfois gagnant, parfois perdant, mais qu’au bout du compte, tout s’équilibrera.

Les coûts cachés des risques de change

De nombreux éléments sont susceptibles d’influencer le taux de change d’une devise, dont l’inflation, les taux d’intérêt, l’état de l’économie, la balance commerciale entre les pays et l’instabilité politique pour n’en nommer que quelques-uns. Mais ce sont tous là des éléments sur lesquels vous n’exercez aucun contrôle, et un taux de change peut varier à tout moment, et parfois de façon importante, comme nous le constatons durant cette pandémie.

Ne pas gérer ce risque peut faire mal à votre entreprise, même si la fluctuation du taux de change tourne à votre avantage. En ne vous préoccupant pas de ces pertes ou de ces gains potentiels, votre entreprise évolue en permanence dans un environnement incertain.

Pour les petites entreprises surtout, il est donc impossible de prévoir quels seront les profits sur chaque transaction ni de savoir quel sera le flux de trésorerie dont elles disposeront pour honorer le prochain contrat. Cette incertitude peut peser lourd et faire en sorte que votre compagnie soit moins concurrentielle et que sa croissance soit freinée parce que la faiblesse du flux de trésorerie empêchera l’entreprise de remplir des contrats ou de profiter de nouvelles occasions, sans oublier bien sûr le stress qui accompagne un tel niveau de risque.

Vous devriez également consulter

Assurez vos arrières tout en gardant vos liquidités avec des outils comme la Garantie de facilité de change d’EDC.

Comment couvrir le risque de change

Dans le marché du change, il existe deux grands types d’instruments de couverture, soit le contrat de change à terme et l’option de change.

Contrat à terme: Le contrat à terme permet de fixer le taux de change pour livraison à une date future prédéterminée et à un taux de change fixé aujourd’hui. Ce taux peut différer des taux en vigueur sur le marché au moment de conclure l’entente. Cette option peut être intéressante si on prévoit que la valeur d’une monnaie fluctuera de façon importante. Toutefois, il importe de noter qu’à la date déterminée dans le contrat, la institution financière est tenue d’acheter la devise étrangère de vous et que vous devez la lui fournir. Il y a ici un risque additionnel, puisque si votre client tarde à payer (ou fait défaut de payer), vous êtes redevable à votre institution financière et devrez payer une pénalité si vous n’êtes pas en mesure de lui fournir la devise étrangère au moment requis. Le contrat de change à terme est de loin l’instrument le plus largement utilisé par les exportateurs canadiens.

L’option de change: Contrairement au contrat à terme, ce produit ne constitue pas un engagement ferme à échanger des devises à une date future. Le détenteur de l’option détient, à l’échéance, le droit d’exiger qu’il y ait échange de monnaies à un taux de change préétabli, mais il ne peut d’aucune façon être contraint à cet échange. C’est un produit très flexible qui permet à son détenteur de se protéger contre le risque de change tout en conservant la possibilité de tirer profit des fluctuations favorables des taux de change. L’option a un coût initial pour son acquéreur, cependant les institutions financières ont dé veloppés divers instruments de couverture composées d’options de ventes et d’achat dont les plus répandus sont connus sous le nom de « collier », « tunnel », « foward plus », etc… Certains de ces produits sont conçus de façon à ce qu’aucun déboursé initial ne soit requis.

Évitez d’avoir à consentir des garanties à la Banque en laissant EDC s’en occuper

Pour fournir des solutions de change, les institution financières exigeront généralement des garanties. Pour les principales devises du monde, la règle de base, en temps normal, est de 10% du volume de vos contrats. Donc, si vous avez 1 million de dollars de contrats à terme, vous devrez immobiliser cent mille ($100,000) dollars en garantie auprès de votre institution financière. Vous ne pourrez donc utiliser cette somme pour remplir d’autres contrats ou assurer la croissance de votre entreprise. Pour contourner ce problème, EDC peut fournir une garantie de facilité de change (FXG) à votre institution financière.

Comment fonctionne la FXG? En termes simples, cela permet à votre entreprise de couvrir le risque de change sans bloquer votre capital. Il le fait en permettant à EDC de fournir une garantie à votre institution financière, il n'y a donc plus aucun risque pour elle et vous n'avez pas besoin de céder une garantie.

La gestion du risque de change vous offre trois avantages clés:

- Prévisibilité des marges: La fluctuation des taux de change peut compliquer la budgétisation des coûts et des revenues en devises étrangères. Garantissez votre taux de change sans immobiliser votre capital et protégez vos marges de profit.

- Facilite l’élaboration du budget: fixer les taux de change à l’avance vous donnera une zone de confort lors de la fixation de vos prix et augmentera la prévisibilité de vos flux de trésorerie.

- Accès facilité à des occasions d’affaires: Renforcez votre capacité d’emprunt en gardant plus de fonds de roulement dans votre entreprise afin de décrocher plus de contrats.

Nouvelles mesures pour aider à gérer le risque de change pendant la pandémie de COVID-19.

EDC a ajusté ses priorités et ses solutions pour vous aider à contrer les défis engendrés par la pandémie. Pour la garantie de facilité de change FXG, cela signifie ce qui suit:

- Nous avons réduit nos frais FXG de 30%. Bien que cette réduction fût déjà prévue et ne soit pas spécifiquement liée à la COVID-19, elle aidera sans aucun doute pendant cette période difficile.

- À compter d’aujourd’hui jusqu’en septembre 2020, le paiement des nouveaux frais de la FXG sera suspendu pendant six mois, ce qui donnera un répit provisoire à votre entreprise.

- Vous pouvez mettre en place une garantie FXG pour couvrir tous vos contrats de change - actuels et futurs - et même ceux contractés avant la garantie, pour les clients existants et nouveaux. *

- La garantie FXG prendra effet dès réception de la lettre d'offre signée par votre institution financière.

- Pour les clients existants, nous avons assoupli nos procédures de souscription pour accélérer le processus. À moins d'une augmentation importante - plus de 25% - ou d'une limite supérieure à 2 millions de dollars, la demande d'augmentation de la limite sera traitée rapidement et avec les informations financières déjà en mains.

- Votre institution financière doit s'assurer que la limite de la garantie en place est suffisante. Sinon, demandez rapidement une augmentation à EDC. Des frais FXG s'appliqueront pour l'augmentation, payable dans les six mois.

Dotez-vous d’une politique de gestion du risque de change

N’attendez plus pour développer ou mettre à jour votre politique de change. S’informer des tenants et aboutissants de la garantie de facilité de change est une première étape clé pour commencer à gérer le risque associé à la fluctuation des devises. Pour protéger encore plus votre entreprise, il convient ensuite d’élaborer une politique sur le taux de change. Contactez votre institution financière pour tirer parti de son expertise.